在美国国债期货和期权市场上,交易员纷纷押注美联储将更早、更大幅度地降息。既然所谓的特朗普交易已经开始,交易员们便将注意力转移到美联储的政策举措上。周一,与担保隔夜融资利率(SOFR)相关的期权被新的押注所主导,押注目标要么是9月大幅降息,要么是将于本月晚些时候开始宽松周期。

1. 了解杠杆交易的风险:杠杆交易可以放大收益,但同时也会增加风险。在进行杠杆交易前,要了解风险承受能力,并严格控制风险。

鸽派交易正在整个衍生品市场流行起来,SOFR期权和联邦基金期货的交易员越来越多地为全球最大经济体的低借贷成本做准备。

本月,掉期市场已经开始反映出将今年9月开启两次降息,每次0.25个基点,年底前第三次降息的可能性约为50%。

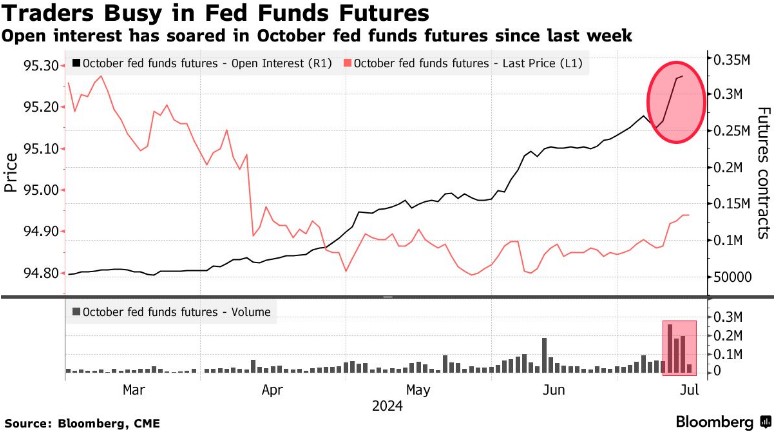

自上周中期以来,联邦基金期货市场的未平仓合约(即交易员持有的新仓头寸数量)在10月合约上大幅飙升。自上周三以来,未平仓合约已增加约70,500份,相当于每增加一个基点,风险约增加300万美元。

高盛经济学家周一表示,他们认为美联储最早将在7月份的会议上降息是“有充分理由的”。美联储的这种转变将进一步推动特朗普交易,为收益率曲线较短端的持续下滑奠定基础。

周一早盘还出现了大规模的大宗买盘,建立了10月的新多头头寸。这些押注将受益于7月和9月降息25个基点,或9月会议降息50个基点。许多此类合约的交易都是匿名的,因此很难确定这些押注背后的公司。

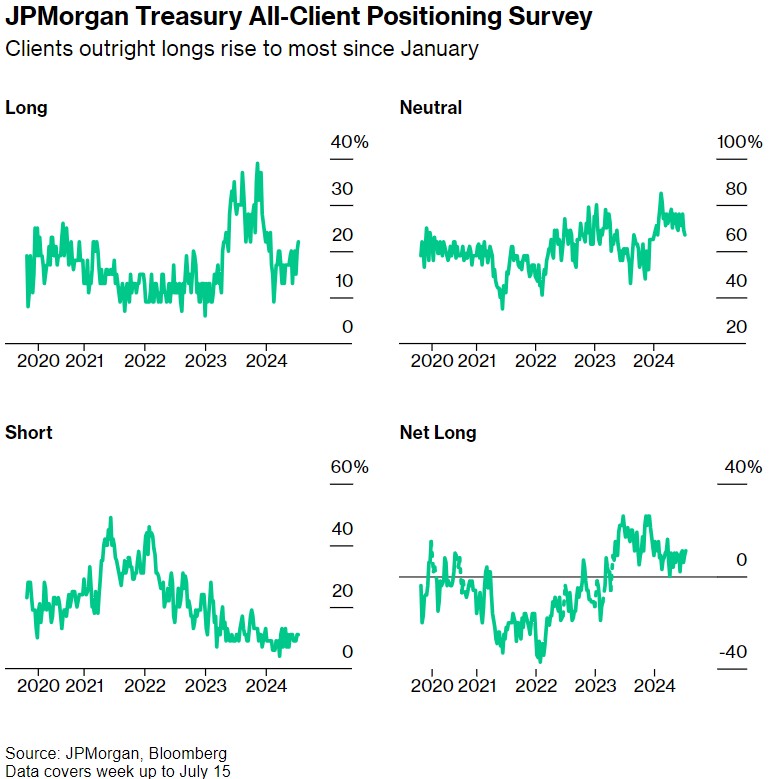

这种情绪也蔓延到了现金市场。摩根大通周二公布的最新调查显示,直接多头头寸升至1月份以来的最高水平。

以下是利率市场最新仓位指标的概述:

做多

在截至7月15日的一周内,摩根大通客户将直接多头头寸扩大了2个百分点,达到1月29日以来的最高水平。所有客户的净多头头寸目前处于约三周以来的最高水平。

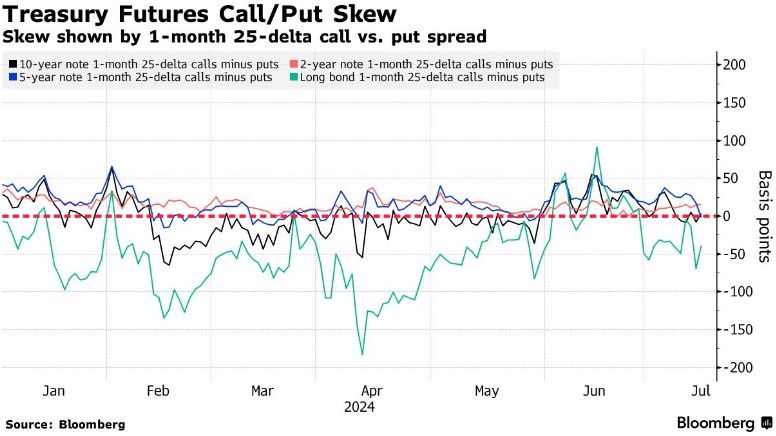

期权溢价

为对冲曲线长端风险而支付的溢价仍偏向于看跌期权而非看涨,而曲线前端和腹部的期权溢价则接近中性。这种偏差表明,交易员通过债券期权,而不是上涨,支付更高的价格以对冲抛售。近期的美国国债流动包括对多波动性结构的部分需求,包括周五交易的300万美元9月勒式期权头寸。

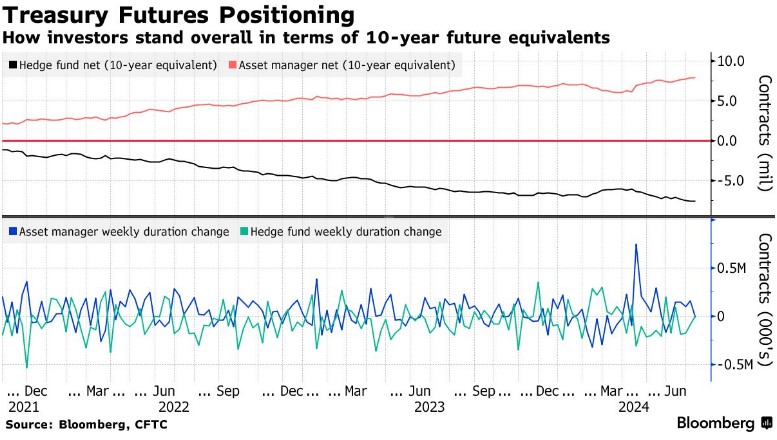

期货低迷

根据美国商品期货交易委员会(CFTC)的数据,在7月9日前一周,对冲基金和资产管理公司的期货仓位变化喜忧参半,且相对平静。本周仓位变动最大的是超10年期美债期货,资产管理公司出清多头,对冲基金回补空头。

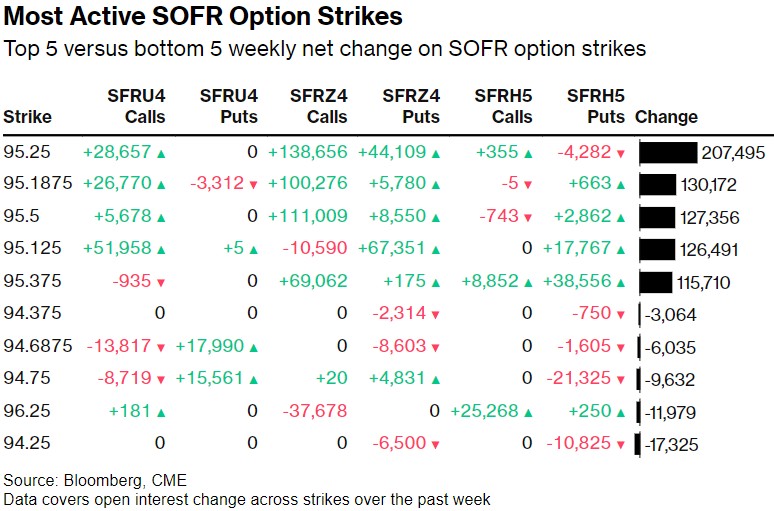

活跃的SOFR期权

过去一周,许多SOFR 2024年12月看涨期权的仓位飙升,交易活动包括买入SOFR Dec24 95.25/95.50看涨价差和SOFR Dec24 95.25/95.375/95.50看涨价差。过去一周其他受欢迎的交易包括买入SOFR Dec24 95.00/95.1875/95.375看涨价差等。

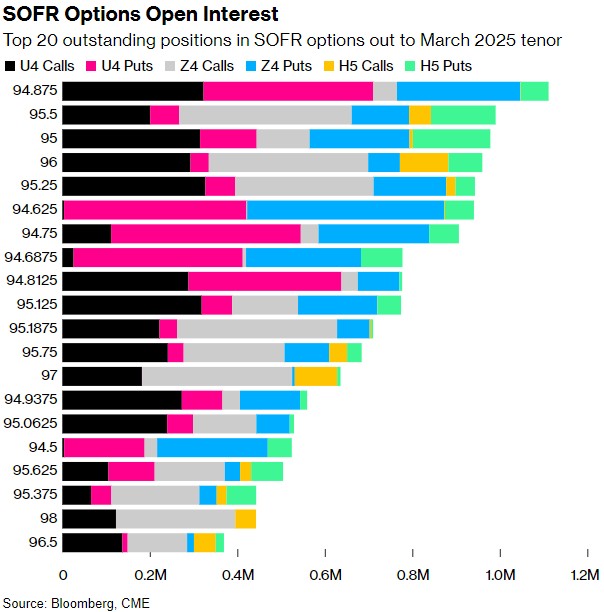

SOFR期权热力图

在2025年3月到期的SOFR期权中,由于通过9月24日的看涨和看跌期权增加了大量头寸,94.875行权价仍然是最大的未平仓量。

最近的交易流包括买入SFRU4 94.75/94.875/95.00看涨期权。95.50的未平仓合约本周大幅上升,此前投资者通过各种SOFR 12月24日看涨期权结构瞄准了大量上行空间。该期限期权的重点行权价包括95.25、95.1875和95.50。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069运城期货配资